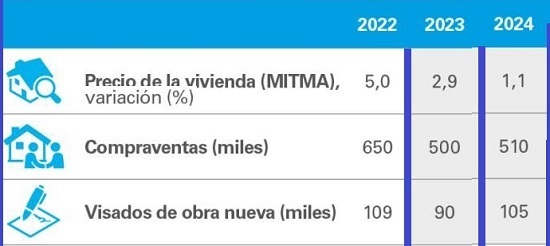

Según señala Montoriol en el ultimo boletín de CaixaReasearch de cara a los próximos trimestres seguimos esperando un notable ajuste en el número de compraventas respecto a los elevados registros de 2022 y una ralentización del crecimiento del precio de la vivienda, especialmente en 2024, en un contexto de tipos de interés altos por más tiempo. Con todo, hay varios factores que seguirán apoyando al sector y que hacen improbable una fuerte corrección como la experimentada en 2008-2013, entre los que destacan un mercado laboral resiliente y unos flujos de inmigración significativos.

Los datos que se han ido publicando sobre la evolución del mercado inmobiliario residencial en el primer semestre de 2023 han ido confirmando el esperado cambio de tendencia del sector. El agotamiento de los factores temporales de apoyo relacionados con la pandemia (cambio de preferencias residenciales y ahorro embalsado por el freno del consumo) que impulsaron la demanda de vivienda en 2021 y 2022; la inflación persistente, que erosiona el poder de compra de los hogares, y el aumento de los tipos de interés son las principales causas de este cambio de ciclo. Así, el número de compraventas de vivienda registró la primera tasa de variación interanual negativa en diciembre de 2022 (–10,2%) y, exceptuando la pausa de enero, ha seguido en negativo hasta el mes de abril (último dato disponible). En lo que va de año, las compraventas de vivienda han descendido un 3,4% interanual hasta situarse en las 642.000 en abril (acumulado de 12 meses). El descenso se observa tanto en el segmento de obra nueva (–4,0%) como en el de segunda mano (–3,3%). A pesar de esta caída respecto a los excepcionales registros alcanzados en 2022 (650.000 compraventas), las compraventas se encuentran todavía un 16,7% por encima del mismo periodo de 2019.

Las compraventas de vivienda han empezado a descender, pero el ritmo de descenso está siendo bastante moderado hasta el momento. Para valorar de forma más rigurosa el grado de desaceleración de las compraventas, hemos desestacionalizado la serie de datos original (esto es, eliminamos las variaciones debidas a los efectos estacionales) y calculamos las variaciones intermensuales de la serie desestacionalizada.1 En este gráfico se puede observar que, desde el pasado mes de junio, la variación intermensual ha sido negativa en varios meses. Dado que estas variaciones a nivel mensual presentan cierta volatilidad, calculamos el momentum de la serie desestacionalizada. En abril de 2023, el momentum se situó en el –7,4%, mientras que en febrero había alcanzado el –15,2%, una mejora que se debe al hecho de que los dos últimos registros han sido ligeramente positivos en términos desestacionalizados, y ello sugiere que el ritmo de descenso está siendo bastante moderado por el momento.

Según la tipología de comprador, las compraventas de extranjeros están resistiendo bastante mejor que las compraventas de primera y segunda residencia de españoles.3 En concreto, el número de compraventas de extranjeros retrocedió solamente un 2,7% interanual en el 1T 2023, comparado con un –9,0% de las compraventas de segunda residencia y un –12,1% de las de primera residencia por parte de españoles. Además, este buen desempeño de las compraventas por parte de extranjeros se produce tras el fuerte repunte de 2022, cuando crecieron un 30,7% frente al 6,4% del total de compraventas, lo que ha supuesto que su peso sobre el total haya aumentado significativamente (19,5% según el MITMA y 14,5% según el Colegio de Registradores en el 1T 2023). En el artículo «Comprar una vivienda en España y contratar la hipoteca siendo extranjero» de este mismo Informe Sectorial analizamos la resiliencia de las compraventas por parte de extranjeros ante el alza de los tipos de interés, un fenómeno que se explica en parte por tratarse de compradores con una menor dependencia del crédito para acceder a una vivienda en propiedad.

El impacto del aumento de los tipos de interés está siendo más fuerte en el mercado hipotecario que en la demanda de vivienda, lo que refleja que una proporción importante de compradores no precisa de financiación externa para acceder a una vivienda en propiedad

Los datos del mercado hipotecario sí que muestran de forma más palpable el impacto del aumento de los tipos de interés. Así, el tipo de interés hipotecario se situó en el 3,97% en mayo de 2023 frente al 1,62% de un año antes,4 el número de hipotecas ha descendido un 8,4% interanual en el acumulado del año hasta abril y, en este mismo periodo, el importe de la nueva concesión de crédito a los hogares para la compra de vivienda (sin renegociaciones) cayó un 22,7% interanual. Esta menor demanda de crédito nuevo, junto con el crecimiento de las amortizaciones extraordinarias, ha hecho que el saldo vivo de crédito hipotecario haya empezado a descender (–2,1% interanual en abril). Asimismo, se observa un incremento de las renegociaciones, que ya suponen el 7% de las nuevas operaciones y se sitúan muy por encima del promedio de 2017-2019 (3,6%).

La oferta sigue siendo muy limitada e insuficiente para cubrir las necesidades de vivienda teniendo en cuenta la evolución demográfica. Así, el número de visados de obra nueva (109.000 viviendas en los últimos 12 meses hasta marzo) sigue siendo muy inferior a la creación neta de hogares (241.000 en los últimos cuatro trimestres hasta el 1T 2023, según la EPA). Conviene resaltar que el dinamismo en la formación de hogares refleja unos flujos de inmigración notables (el aumento de población extranjera se eleva a 452.000 personas en el acumulado de cuatro trimestres hasta el 1T 2023, según la EPA) y explica la elevada demanda de vivienda en las zonas de mayor dinamismo económico.

A pesar de la insuficiente producción de vivienda, los indicadores adelantados de oferta siguen siendo bastante débiles y no apuntan a un cambio de tendencia a corto plazo. El consumo de cemento avanzó un exiguo 1,2% interanual en el acumulado del año hasta mayo y la inversión residencial creció un modesto 0,6% interanual (0,1% intertrimestral) en el 1T 2023, y se mantiene en unos niveles muy contenidos en porcentaje del PIB (5,4%) y muy por debajo del nivel de inversión de antes de la pandemia (–9,5% respecto al 4T 2019). Por otra parte, algunos indicadores ofrecen señales algo más positivas: la confianza en el sector de la construcción ha mejorado ligeramente en lo que va de año y los datos de mercado laboral en el sector constructor también muestran una evolución favorable (el número de afiliados en la construcción ha crecido un 4,6% interanual en el acumulado del año hasta mayo).

Un condicionante muy relevante de la oferta son los costes de construcción residencial, que pese a seguir en cotas elevadas, empiezan a mostrar signos de moderación. Tras los avances de doble dígito que alcanzaron a mediados de 2022 (llegaron a crecer un 19,5% interanual en mayo de 2022 según el MITMA), en la actualidad registran crecimientos más contenidos, del 6,0% interanual en marzo (último dato disponible). La notable caída de los precios de los metales industriales en los mercados internacionales (el índice de referencia LME ha retrocedido un 30% desde su nivel máximo en abril de 2022) y la bajada de los precios de la energía (no olvidemos que la producción de muchos materiales de construcción es muy intensiva en energía) sugieren que la tendencia descendente de los costes se afianzará en los próximos meses. En concreto, según nuestras proyecciones (que tienen en cuenta las cotizaciones de los mercados de futuros de las materias primas en los mercados internacionales y nuestras proyecciones del precio del petróleo en euros), los costes de construcción residencial en España podrían empezar a retroceder en agosto y caer alrededor de un 5% en promedio en 2024 (en ausencia de nuevos shocks). A pesar de este retroceso, los costes se consolidarían en unos niveles superiores a los de antes del shock (alrededor de un 16% por encima del nivel de enero de 2021).

La mayor resiliencia de la demanda, sobre todo la extranjera, la escasez de oferta de vivienda de obra nueva y los elevados costes de construcción han estado apoyando al precio de la vivienda en los últimos trimestres a pesar del fuerte aumento de los tipos de interés. El precio de la vivienda (según el valor de tasación publicado por el MITMA) avanzó de forma muy significativa en el 1T 2023 (2,2% intertrimestral frente al 0,5% del 4T 2022), si bien en términos interanuales siguió aminorando su ritmo de avance (3,1% interanual frente al 3,3% del 4T 2022). En la misma tónica, el índice del precio de la vivienda del INE (basado en precios de transacción) también anotó un avance significativo en el 1T 2023 (0,6% intertrimestral, 3,5% interanual), en contraste con el retroceso del 4T 2022 (–0,8% intertrimestral).

Todas las comunidades autónomas (CC. AA.) muestran una tasa de variación interanual positiva del precio de la vivienda en el 1T 2023, aunque el ritmo de crecimiento sigue siendo muy heterogéneo. En la parte alta destacan las Baleares, con un avance del 7,3% interanual. Por otra parte, Murcia es la comunidad que registra el menor incremento en el 1T 2023 (0,4% interanual). El precio de la vivienda de obra nueva crece con más vigor que el de la segunda mano (6,0% y 3,0% respectivamente, en el 1T 2023), un patrón que se observa en todas las CC. AA. y que se explica por la relativa escasez de esta tipología de vivienda y la necesidad de trasladar los mayores costes de construcción.

El precio de la vivienda en los municipios de más de 25.000 habitantes también muestra una evolución algo más positiva que en el trimestre precedente: el porcentaje de municipios con una variación interanual negativa fue del 15% del total en el 1T 2023 (comparado con cerca del 25% a finales del año pasado). Por su parte, el porcentaje de municipios con un incremento interanual del precio de la vivienda superior al 10% fue del 13,4% en el 1T 2023 (frente al 6,5% en el 4T 2022). Asimismo, el precio de la vivienda crece con más vigor en los municipios turísticos (5,7% interanual) que en los no turísticos (4,8% interanual), un hecho que refleja el fuerte dinamismo de la demanda extranjera.

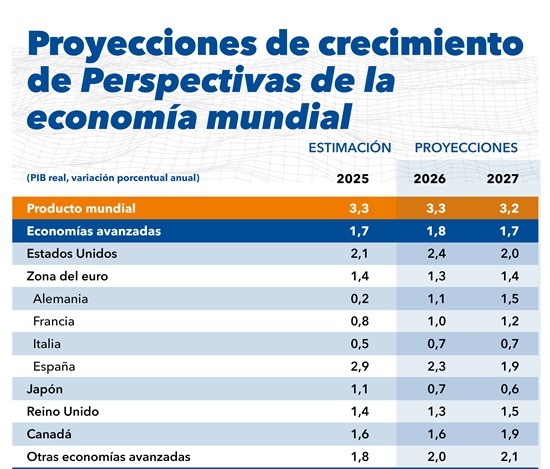

El segundo semestre de este año va a ser clave para determinar hasta qué punto el aumento acumulado de los tipos de interés tiene un impacto más o menos significativo sobre el conjunto de la economía y, en particular, sobre el sector inmobiliario. Con la subida de 25 p. b. del mes de junio, el BCE ya acumula un incremento de 4 p. p. de los tipos de interés de referencia desde julio de 2022. Además, espoleado por la inercia de las presiones inflacionistas subyacentes, el BCE apunta a un nuevo incremento de los tipos en julio hasta situar el tipo depo en el 3,75% y el refi en el 4,25%.5 Desde CaixaBank Research, no descartamos incluso alguna subida adicional de los tipos de referencia y esperamos que, una vez alcanzado su pico, se mantengan en estas cotas hasta mediados de 2024. Unos meses antes sí que deberíamos comenzar a ver ciertas bajadas en el euríbor a 12 meses.6

El euríbor a 12 meses, el principal indicador utilizado para el cálculo de las hipotecas en España, rebasó el nivel del 4% en tasa diaria a mediados de junio, tras la subida de tipos del BCE y su mensaje de tono más hawkish (mantenimiento de una política monetaria restrictiva). Alcanza así su nivel más alto desde 2008. 6. Asimismo, en cuanto a los programas de compras, el BCE ya ha puesto fin a las reinversiones del APP, pero las reinversiones del PEPP deberían continuar, al menos, hasta finales de 2024.

El segundo semestre será clave para tomar el pulso al mercado y ver cómo reacciona a las subidas de tipos

Sin embargo, también hay varios factores de signo contrario que seguirán apoyando a la demanda y los precios de vivienda, entre los que destacan un mercado laboral resiliente (prevemos la creación de 390.000 puestos de trabajo en 2023 y 270.000 en 2024 en términos de ocupados EPA), una inflación a la baja (por debajo del 4% en 2023) y unos salarios con crecimientos más dinámicos (en torno al 4%-5% en 2023, y en torno al 3,5%-4% en 2024). Asimismo, los elevados flujos migratorios (el INE estima que en 2023 y 2024 la población extranjera aumentará en unas 490.000 personas al año) seguirán sosteniendo la demanda de vivienda en las zonas de mayor actividad económica.

También cabe recordar que los fundamentales del sector son mucho más sólidos en la actualidad que en el anterior ciclo expansivo (no hay un exceso de oferta, no se ha producido un crecimiento excesivo del crédito, ni se han relajado los estándares crediticios) y el crecimiento del precio de la vivienda en los años anteriores ha sido bastante estable, muy inferior a otros países avanzados (véase el artículo «Los mercados inmobiliarios de las economías avanzadas ante el endurecimiento de la política monetaria» en este mismo Informe Sectorial).7 Todo ello hace prever una suave moderación del ritmo de avance de los precios y una normalización del volumen de compraventas en el periodo 2023-2024, y pensamos que es poco probable que se produzca una fuerte corrección del mercado como la que se experimentó en el periodo 2008-2013.

En cuanto a la demanda, esperamos que las compraventas disminuyan considerablemente en los próximos meses, hasta cerca de las 500.000 en el conjunto de 2023, una cifra similar a la registrada en 2019 pero un 23% inferior a la de 2022 (650.000). Esta previsión ha sido revisada recientemente al alza (anterior previsión:8 480.000) debido al descenso menor de lo esperado de las compraventas en los primeros meses del año. Por segmentos, se espera que el mayor ajuste se concentre en las compraventas de vivienda de segunda mano. En cambio, el número de compraventas de vivienda nueva se mantendrá en un rango similar al año anterior (unas 110.000 viviendas, en consonancia con el número de viviendas iniciadas en los últimos 12-18 meses).

En el mismo sentido, también revisamos al alza la previsión del precio de la vivienda debido a los buenos datos del 1T. En concreto, mejoramos significativamente la proyección anual para 2023, del 1,0% al 2,9% (valor de tasación, MITMA) y del 1,7% al 2,1% (precio de transacción, INE). A pesar de estas revisiones al alza, es importante tener en cuenta que se deben al buen desempeño observado hasta la fecha y a la rigidez a la baja de los precios a corto plazo. De cara a los próximos trimestres, en línea con el debilitamiento de la demanda y de la economía en general, seguimos esperando una notable desaceleración, tal y como se refleja en nuestra previsión para 2024 (1,1% en ambos indicadores).

Finalmente, la oferta de vivienda seguirá estando muy limitada (previsión de 90.000 visados en 2023), muy inferior a la creación neta de hogares (241.000 en los últimos cuatro trimestres hasta el 1T 2023, según la EPA). Las señales de enfriamiento de la demanda, las novedades legislativas, los problemas estructurales del sector y unos costes de construcción que se mantienen elevados pese a la reciente moderación no hacen prever que la falta de oferta de vivienda se revierta en los próximos trimestres.