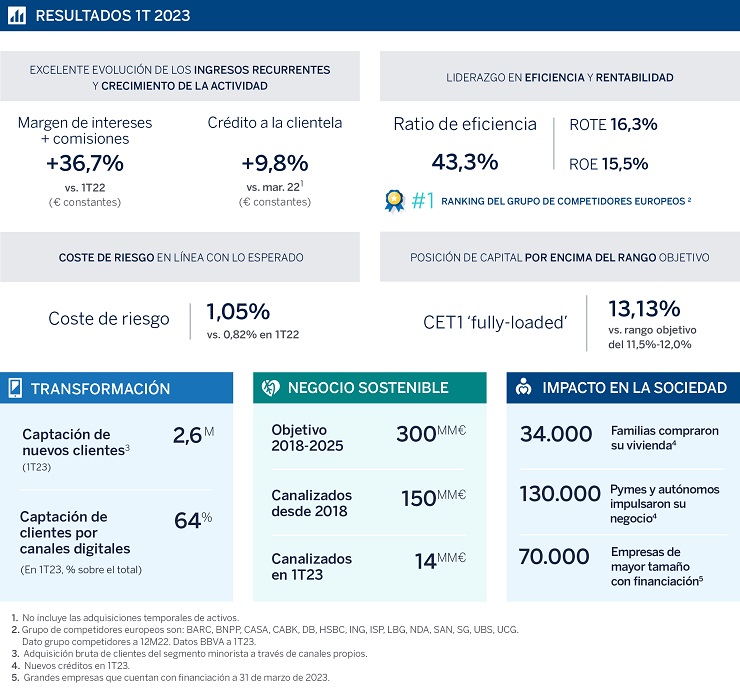

La cartera de préstamos se incrementó un 9,8% con respecto a marzo de 2022 en euros constantes, amplificando el impacto de la actividad de BBVA en la sociedad a través de la financiación de proyectos de futuro de familias y empresas. En los tres primeros meses del año, el Grupo BBVA captó 2,6 millones de nuevos clientes y canalizó 14.000 millones de euros en negocio sostenible. Todo ello, manteniendo unos indicadores de riesgo estables y en línea con lo esperado, y una posición holgada de liquidez y capital (CET1), que alcanzó el 13,13% a cierre de marzo.

En el primer trimestre de 2023, BBVA avanzó en su estrategia. Entre enero y marzo, 2,6 millones de nuevos clientes se dieron de alta (el 64% a través de canales digitales) y el banco canalizó 14.000 millones de euros en negocio sostenible, elevando la cifra acumulada desde 2018 hasta 150.000 millones de euros, el 50% de su objetivo a 2025. Además, BBVA se mantiene como líder de los bancos europeos en el Dow Jones Sustainability Index por tercer año consecutivo. En adelante, y salvo que se indique lo contrario, todas las variaciones expresadas son a tipos de cambio constantes, es decir, sin tener en cuenta la evolución de las divisas.

BBVA ha completado con éxito la recompra de acciones iniciada el pasado 20 de marzo, por un importe de 422 millones de euros. Este plan forma parte de la remuneración al accionista correspondiente al ejercicio de 2022. En total, BBVA ha dedicado 3.015 millones de euros a la remuneración a sus accionistas, entre el dividendo en efectivo de 43 céntimos de euro brutos por acción y esta recompra de acciones.

El crecimiento en clientes ha permitido amplificar el impacto de la actividad del banco a través de la concesión de préstamos. El Grupo BBVA incrementó un 9,8% el crédito en el último año (hasta el 31 de marzo de 2023), un volumen que permitió ayudar a 34.000 familias a comprar su vivienda y financiar a 130.000 pymes y autónomos y 70.000 empresas de mayor tamaño. Asimismo, hasta marzo de 2023, BBVA destinó 3.300 millones de euros a financiar proyectos de crecimiento inclusivo, como la construcción de hospitales y escuelas, hipotecas y seguros sociales o financiación a clientes de bajos ingresos.

En la parte alta de la cuenta, el incremento en la actividad crediticia explica, junto con la mejora del diferencial de la clientela, la positiva evolución del margen de intereses del Grupo, que ascendió a 5.642 millones de euros entre enero y marzo. Esta cifra supone un alza del 43,3% con respecto al mismo periodo del año anterior. Los ingresos por comisiones netas alcanzaron 1.439 millones de euros (+15,8% interanual). Destaca especialmente la buena evolución de esta línea en México y Turquía. En conjunto, los ingresos recurrentes (margen de intereses y comisiones) crecieron un 36,7% interanual, hasta 7.081 millones de euros. Por su parte, el resultado de operaciones financieras (ROF) registró un descenso del 18,7% en el mismo periodo, hasta 438 millones de euros. La línea de otros ingresos y cargas de explotación recogió un impacto negativo de 225 millones de euros del impuesto extraordinario a la banca en España. En suma, el margen bruto ascendió a 6.958 millones de euros en el trimestre, lo que supone un alza interanual del 32,7%.

Los gastos de explotación crecieron un 25,7%, hasta 3.016 millones de euros, afectados por las elevadas tasas de inflación en todas las geografías. También se incrementaron los gastos de personal por las medidas implementadas en 2023 para compensar la pérdida de poder adquisitivo de los empleados derivadas del alza de los precios. Con todo, BBVA sigue siendo el banco europeo más eficiente de su grupo de entidades comparables, pues la fortaleza mostrada por el margen bruto permitió mantener las mandíbulas positivas y situar el ratio de eficiencia en el 43,3% a 31 de marzo.

Como resultado de todo lo anterior, el margen neto ascendió a 3.942 millones de euros, con un alza interanual del 38,6%.

La línea de deterioro de activos financieros alcanzó 968 millones de euros a cierre de marzo, un 28,9% por encima del año anterior. El coste de riesgo trimestral se situó en el 1,05%, en línea con las expectativas y con el nivel del último trimestre de 2022. La tasa de mora se ubicó en el 3,3% (frente al 3,4% de diciembre de 2022) y la de cobertura aumentó al 82%, frente al 81% registrado tres meses antes.

BBVA obtuvo un resultado atribuido de 1.846 millones de euros en el primer trimestre de 2023, un 40,5% más que en el mismo periodo del año anterior. Estos resultados permitieron impulsar la rentabilidad de BBVA, que se mantiene como líder de su grupo de comparables europeos, con un ROTE del 16,3% y un ROE del 15,5%, las cifras más elevadas de los últimos 10 años, así como seguir fortaleciendo su capital. El ratio CET1 fully-loaded a 31 de marzo se sitúa en el 13,13%, muy por encima del requerimiento regulatorio (8,75%) y del rango objetivo, que comprende del 11,5% al 12%.

En cuanto a la liquidez, la disposición de amplios colchones en cada una de las áreas geográficas en las que el Grupo BBVA está presente y la gestión de los mismos han permitido el mantenimiento de ratios internos y regulatorios ampliamente por encima de los mínimos requeridos.

BBVA alcanzó a 78 millones de personas con sus iniciativas sociales en 2022 (+43 %), mientras destinaba 131 millones de euros a programas sociales e inversión en la comunidad en 2022, lo que supone un incremento aproximado del 19 % respecto a los 106,3 millones del año anterior. Con esta contribución se ha alcanzado a un total de 78 millones de personas, un 43 % más que el año anterior.

En primer lugar, la favorable evolución de los resultados ha permitido acelerar la creación de valor para el accionista. El valor tangible por acción más dividendos se situó en 8,08 euros a cierre de marzo, un 22% superior al registrado un año antes. Correspondiente al ejercicio 2022, el banco pagó en octubre un dividendo de 12 céntimos de euros por acción y en abril de 2023 otro complementario, de 31 céntimos de euro por acción. Además, completó en abril una recompra de acciones por un importe de 422 millones de euros. En total, BBVA ha dedicado más de 3.000 millones de euros de los resultados de 2022 (un 47% de su beneficio) a remunerar a sus accionistas, mientras que ha dedicado el resto a fortalecerse y reinvertir en su actividad principal.

En segundo lugar, para atender las necesidades de los clientes mayores, el banco ha realizado más de 340 contrataciones en España enfocadas en dar servicio a este colectivo. Asimismo, ha llevado a cabo medidas para dar respuesta a sus necesidades específicas, como la ampliación de horarios o la atención preferente en oficinas y por teléfono, la adaptación de su aplicación móvil y de toda la red de cajeros. Gracias a ello, la satisfacción de los clientes mayores de 65 años, medida a través del Índice de Recomendación Neta (NPS, por sus siglas en inglés), ha mejorado seis puntos porcentuales desde diciembre de 2021. Además, a finales de 2022, BBVA se adhirió a los códigos de buenas prácticas para apoyar a los clientes con dificultad para pagar sus hipotecas en España.

En tercer lugar, en relación a los empleados, BBVA ha centrado sus esfuerzos en los últimos meses en paliar los efectos de la inflación sobre su plantilla en todos los países en los que tiene presencia. En el caso de España, BBVA ha ampliado el alcance de las medidas establecidas en el acuerdo sectorial con el fin de garantizar que las subidas salariales llegaban a todos los empleados. Además, ha elevado la aportación mínima al plan de pensiones de sus empleados un 48% y ha creado una póliza de ahorro, ‘Ahora es futuro’. Un 46% de los empleados en el país ha contratado esta póliza, en la que el banco aporta la misma cuantía que el empleado, hasta un máximo del 3% de la retribución fija.

En cuarto lugar, BBVA reinvierte en la sociedad desde múltiples ángulos. Uno de ellos es el pago de impuestos. En 2022, el Grupo BBVA registró la cifra récord de 11.000 millones de euros en contribución fiscal, en impuestos propios y de terceros. Asimismo, entre 2021 y 2022, BBVA, directamente o a través de sus fundaciones, destinó 237 millones de euros a programas sociales e inversión en la comunidad.

En España, la inversión crediticia se mantuvo estable en términos interanuales (+0,1%). Destaca el buen desempeño de los segmentos más rentables: empresas, consumo y tarjetas. Los recursos de clientes ascendieron un 2,2% gracias a los depósitos a plazo. El beneficio atribuido alcanzó 541 millones de euros en el primer trimestre, un 9,5% menos que en el mismo periodo del año anterior, debido al impacto del impuesto extraordinario a la banca en España (-225 millones de euros). Los indicadores de riesgo se mantuvieron estables: tanto la tasa de mora (3,9%) como el coste del riesgo (0,27%), se situaron en línea con el cierre del año anterior, mientras que la tasa de cobertura descendió levemente, hasta el 59%.

En México, la actividad crediticia mostró fortaleza durante el trimestre, con un alza del 13,9% en tasa interanual, impulsada por todos los segmentos. Los recursos de clientes crecieron también, un 6,2% interanual, gracias principalmente a la actividad en fondos de inversión. BBVA alcanzó en México un resultado atribuido récord de 1.285 millones de euros a cierre del primer trimestre (+44,2% interanual), fundamentalmente por el impulso de la actividad crediticia y su impacto sobre el crecimiento del margen de intereses. El ratio de eficiencia experimentó una mejora significativa (346 puntos básicos en los últimos 12 meses, hasta situarse ligeramente por debajo del 30%). En relación a los indicadores de riesgo, tanto la tasa de mora como la de cobertura registraron mejoras y se situaron en el 2,3% y el 137%, respectivamente, mientras que el coste de riesgo se ubicó en el 2,88%, en línea con las expectativas.

En Turquía, continuó la desdolarización del balance. Mientras que la inversión crediticia en liras creció un 70,2% en tasa interanual y los recursos de clientes un 143,5%, tanto los préstamos como los depósitos en moneda extranjera volvieron a reducirse. Turquía generó un resultado atribuido de 277 millones de euros durante el primer trimestre, frente al resultado negativo de 76 millones de euros del mismo periodo de 2022. Ambos trimestres recogen el impacto de la aplicación de la norma de contabilidad por hiperinflación. En cuanto a la calidad crediticia, el coste de riesgo descendió al 0,52%. La tasa de mora se redujo, igualmente, hasta el 4,3% y la de cobertura se incrementó hasta el 99%.

En América del Sur, la actividad crediticia registró un alza interanual del 14,3%, principalmente gracias a la evolución de la cartera minorista. Los recursos de clientes ascendieron un 17,9%, con mayor contribución de los depósitos a plazo. El resultado atribuido fue de 184 millones de euros (+57,2% interanual), debido fundamentalmente al crecimiento de los ingresos recurrentes y el ROF, que compensaron el aumento de los gastos. La tasa de mora del conjunto del área de negocio se situó en el 4,3%, la de cobertura, en el 99% y el coste de riesgo, en el 2,18%.