La tecnología ha actuado como termómetro corporativo de fondo de mercado para influir en el sentimiento. La caída tras algunos resultados como Meta o Microsoft no responden a un deterioro del negocio, sino al reconocimiento de que la IA exige inversión real (más Capex, más OPex y márgenes que pueden ajustarse) alineada con resultados que superen las previsiones. Esta pausa y corrección ha sido positiva para calibrar cuánto vale el crecimiento futuro, y dicha pausa se ha producido de forma ordenada, sin hacer saltar grandes riesgos de mercado. Apple y Amazon han devuelto la confianza al cierre de mes, consolidando la idea de que el sector continúa teniendo liderazgo del ciclo, aunque con un tono algo más selectivo.

Otro de los grandes catalizadores de este volátil mes de octubre, ha sido sin duda la reunión entre Trump y Xi Jinping, que nos aporta un ligero cambio de narrativa en la escalada internacional. Si bien no es un acuerdo histórico, sí es un gesto distensión comercial que reduce el riesgo de disrupción en la cadena global de suministros, en un momento clave del ciclo de la IA y el crecimiento tecnológico en general. Esta reducción parcial de aranceles y la reanudación de compras agrícolas y de tierras raras actúan como freno al miedo vivido a principios de mes. El mercado y los inversores no compran necesariamente la retórica de victoria, pero sí la expectativa de estabilidad o menos sustos, y eso, en un contexto como el actual, es más que suficiente para que el apetito por el riesgo resurja nuevamente.

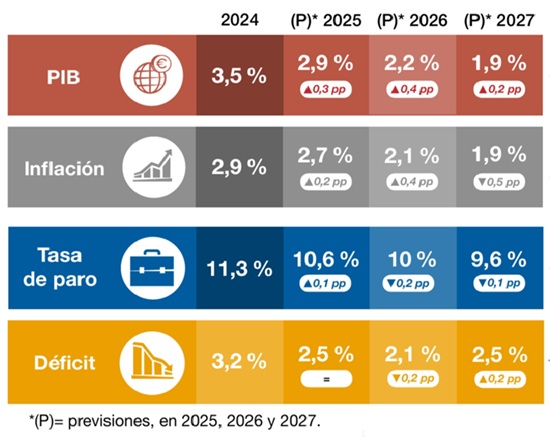

Por otro lado, en Europa el BCE mantiene su tono ambiguo, con inflación controlada, pero sin tanto margen para más recortes. Es una pausa de consolidación, no una amenaza hawkish, ya que los bonos permanecen tranquilos y el dólar se refuerza ligeramente tras meses de caídas, lo que sugiere que el mercado percibe más pausa que giro.

Si sumamos todos estos factores, el cierre de octubre combina múltiples acontecimientos clave. Tecnología que corrige sin fracturarse, política monetaria suavizada (pese a la incertidumbre de más recortes por parte de la Fed en diciembre), y una geopolítica que deja de ser disfuncional.

Todo esto configura un entorno de sentimiento de reconstrucción. Si el mes de noviembre confirma inflaciones contenidas en ambos lados del Atlántico, sumado a una Fed que cierra definitivamente el ciclo de reducción de balance y aporta más estabilidad a reservas bancarias y liquidez, podemos estar ante uno de los últimos tramos del año más constructivos para la renta variable global, especialmente tras un contexto tan tensionado de tipos altos e incertidumbre global que ha marcado un matiz clave en la evolución de fondo hasta la fecha.

Activos a vigilar:

El impulso gracias a la desescalada comercial pone el foco nuevamente en tierras raras, ETFs como VVMX parecen haber alcanzado puntos de apoyo tras importantes correcciones. Especialmente en un contexto donde las tierras que podrían no verse tan afectadas por restricciones y continuar sus compras y suministros globales.

Oro y Bitcoin continúan siendo cobertura ante los incrementos de liquidez global, no obstante, subidas tan verticales como las vistas recientemente en el Oro dejan clara una lección: lo que sube vertical, corrige vertical. No obstante, no hablamos de un cambio de tendencia, sino de correcciones que logren sanear excesos y mantener tendencias seculares de fondo, que, de momento, no se ven afectadas en lo más mínimo.

Más recortes de tasas por parte de la Fed seguirá favoreciendo a empresas de mediana y pequeña capitalización, especialmente vigilamos Russell 2000 debido a su componente de banca regional y el fin de reducción de balance de la Fed, que podría aportar calma en términos de liquidez y sanear reservas bancarias que otorguen estabilidad e impulso al índice de referencia.

La tecnología sigue siendo líder, especialmente tras acuerdos comerciales y estabilización de estabilizar expectativas, sumado a un enfriamiento en la expansión de múltiplos. Los últimos resultados corporativos no muestran deterioro, salvo el exceso de expectativa que obliga a poner los pies en la tierra nuevamente, sin perder de vista el gran año consolidado hasta la fecha.