Entre ellas, que las subidas de tipos pasarían a recortes en Estados Unidos, donde la Reserva Federal lograría un «aterrizaje suave»; que la zona euro y el Reino Unido se tambalearían al borde de la recesión antes de ver mejorar el crecimiento; y que Japón abandonaría el control de la curva de rendimientos y los tipos de interés negativos. En cuanto al entorno geopolítico, anticipé que la guerra de Ucrania se prolongaría mientras las tensiones de Occidente con China siguen siendo elevadas, y que las elecciones estadounidenses se convertirían en un punto de atención para los inversores dados sus posibles efectos sobre la trayectoria geopolítica.

Para lo que queda de año, es muy problable que:

• el crecimiento y la inflación estadounidenses se desacelerarán, lo que permitiría a la Fed recortar los tipos

• las elecciones estadounidenses en el filo de la navaja tendrán importantes implicaciones económicas y de mercado

• los problemas de vivienda en China persistirán, pero los efectos acumulativos de los estímulos elevarán el crecimiento

• la desinflación de la zona euro permitirá al BCE relajar sustancialmente su política en 2024, lo que añadirá un impulso adicional a un crecimiento que ya se está acelerando

• la normalización de la inflación en Japón proseguirá, lo que llevará a los hogares a revaluar la asignación de activos

• la determinación occidental de defender la industria frente a la competencia china se endurecerá, sumándose a las crecientes tensiones por el apoyo de China a la agresión rusa en Ucrania

Ronald Temple, estratega jefe de mercados de Lazard

Resumen

EEUU; las perspectivas económicas son positivas, pero el índice S&P 500 ponderado por capitalización parece “plenamente valorado”. Las subidas a partir de los niveles actuales tendrán que estar impulsadas por el crecimiento de los beneficios y una ampliación del repunte del mercado de renta variable más allá de un pequeño número de empresas relacionadas con la tecnología.

Desinflación, mercado laboral, política de la Fed y elecciones de noviembre son los factores a vigilar. La inflación intermensual se desacelere a medida que avance 2024, con la tasa intermensual subyacente del gasto en consumo personal (PCE) cayendo por debajo del 2,5% a finales de 2024; considera probable que la rigidez del mercado laboral estadounidense disminuya, lo que provocará una desaceleración del crecimiento salarial y un aumento marginal del desempleo; la Fed comenzará a relajar su política en la reunión de septiembre y aplique dos o tres recortes de tipos de 25 puntos básicos de aquí a finales de año; y si Trump gana un segundo mandato, las políticas que ha prometido en materia de aranceles, impuestos y desregulación podrían afectar significativamente a la economía y los mercados.

CHINA; lo fundamental es que no hay una solución rápida para los problemas inmobiliarios de China, pero es probable que la economía en general mejore a finales de año a medida que la inversión inmobiliaria toque fondo. La Bolsa china ha repuntado con fuerza en lo que va de año y podría seguir subiendo, pero es probable que las ganancias más fáciles hayan quedado atrás, dice el estratega.

La atención debe centrarse en tres aspectos: los precios de la vivienda, de los que no se esperan subidas, pero sí que la confianza de los consumidores mejore una vez que los precios toquen fondo en los próximos 12 meses; el estímulo gubernamental, que no parece que vaya a incluir grandes anuncios de estímulo de la demanda, aunque cualquier sorpresa sería recibida positivamente por los mercados; y las fricciones comerciales, ya que la economía china dependerá más de las exportaciones para impulsar el crecimiento, lo que aumentará las tensiones comerciales con Occidente.

ZONA EURO; s probable que el crecimiento de la zona euro se acelere desde el estancamiento secuencial de 2023 a medida que disminuya la inflación, el BCE relaje la política monetaria y aumenten los salarios reales, sintetiza el experto.

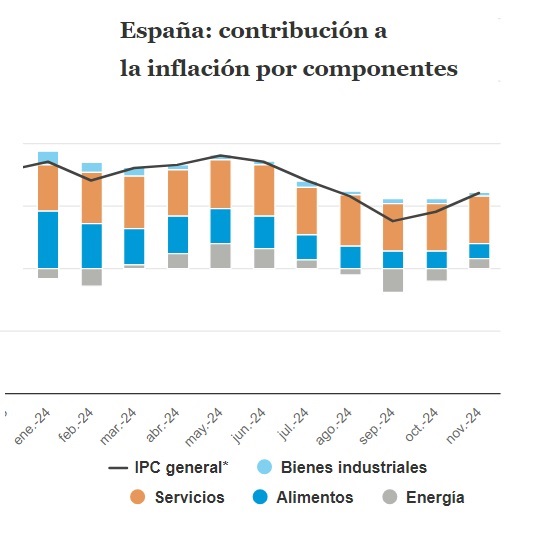

Posiblemente la inflación seguirá desacelerándose, pero los servicios serán el centro de atención para garantizar que esta presión de precios más rígida no se consolide. El BCE podría aplicar hasta 100 puntos básicos de recorte total de tipos a finales de año, con otros 100 puntos básicos en 2025, suponiendo que se cumplan mis expectativas en materia de salarios e inflación. Los aumentos de los salarios reales deberían persistir, pero es previsible que deban moderarse para que el BCE pueda seguir relajando su política.

JAPÓN: parece encontrarse en las primeras fases de un proceso de normalización de la inflación que debería provocar cambios en el comportamiento de compra de los consumidores y en las decisiones de asignación de activos de los hogares, reorientándose desde los depósitos bancarios y el efectivo hacia activos de mayor riesgo. Las empresas están gestionando sus balances de forma más eficaz, lo que tendría que traducirse en una mayor rentabilidad y un mayor crecimiento a medida que el capital se destina a usos más productivos. Los aumentos salariales persistirán en 2025 y los salarios reales se volveran positivos. Los salarios más altos deberían aumentar la presión sobre las empresas para que inviertan en aumentar la productividad, acelerando el crecimiento económico. Por otro lado, es probable que el Banco de Japón (BoJ) suba los tipos mínimamente hasta finales de año, arriesgándose a que el yen se debilite aún más, “para evitar arrebatar la derrota de las fauces de la victoria en la lucha contra la deflación y la baja inflación”, afirma.

GEOPOLÍTICA: la probabilidad de que el conflicto entre Israel y Hamás se extienda y agrave de forma significativa, sumiendo a Irán en hostilidades formales, sigue siendo elevada. Las tensiones entre Israel y Hezbolá han aumentado materialmente con posterioridad, manteniendo alto el riesgo de escalada y expansión.

Ucrania sigue siendo también una amenaza. En la medida en que Ucrania estabilice las líneas del frente, Rusia podría intensificar la presión sobre Ucrania para cambiar la dinámica de la guerra. Otros factores, como el grado de implicación directa de la OTAN, también podrían desencadenar un cambio radical en el conflicto.

El riesgo geopolítico de mayor consecuencia es un enfrentamiento entre China y EEUU. Las escaramuzas en el Mar de China Meridional entre China y Filipinas parecen ser la fuente más probable de un posible conflicto a corto plazo. Vemos baja la probabilidad de un conflicto a corto plazo en torno a Taiwán, pero debemos permanecer vigilantes y conscientes de que el nivel de tensión es alto.

Consecuencias para el mercado:

-El BCE bajará los tipos en 100 puntos básicos para finales de año. La hipótesis de base de Temple es que la Fed iniciará el ciclo de relajación en la reunión del FOMC de septiembre, recortando los tipos entre 50 y 75 puntos básicos en 2024. Y las subidas de tipos adicionales del BoJ se limitarán probablemente a 10-20 puntos básicos.

-De cara a 2025, es probable que aumenten las expectativas de recortes de tipos, y que los inversores se decanten por un tipo terminal en el ciclo de relajación de en torno al 2%-2,5% en la zona euro y ~3,5%-4,0% en EEUU. Estas expectativas se traducen en un escaso o nulo descenso de los rendimientos del Tesoro estadounidense a 10 años, lo que significa que las valoraciones de la renta variable estadounidense probablemente tengan un recorrido al alza limitado desde los actuales niveles históricamente elevados,

-El S&P 500 puede seguir liderado por los valores tecnológicos, pero no en la medida de los últimos años. La única forma de que las empresas tecnológicas de gran capitalización sigan generando un crecimiento de los beneficios superior al del mercado es que sus clientes obtengan un rendimiento de la inversión al comprar sus bienes y servicios. Los directores generales y los directores financieros de las grandes empresas no seguirán invirtiendo en IA si no hay pruebas de que la inversión está dando sus frutos. 2024 es demasiado pronto para ver estos beneficios en los márgenes de ganancias o beneficios, pero 2025 no lo es.

-el repunte del mercado de renta variable será aún mayor, impulsado por un mejor crecimiento de los beneficios fuera del sector tecnológico. Esta ampliación no significa que los valores tecnológicos y de IA dejen de funcionar. Sin embargo, es probable que la diferencia entre los líderes tecnológicos y el resto del mercado se reduzca, o incluso se invierta, a medida que los inversores se den cuenta de que el resto del mercado se ha estancado en gran medida durante más de dos años y ahora ofrece un potencial de rentabilidad más atractivo.

-Los mercados no estadounidenses cotizan con múltiplos de valoración mucho menos exigentes y es previsible que se beneficien de la aceleración del crecimiento mientras el estadounidense se desacelera. Además, las empresas no estadounidenses suelen estar más expuestas a la deuda a tipo variable, lo que debería favorecerles en tanto que el BCE y otros bancos centrales relajen su política monetaria antes que la Fed, y también podrían disfrutar de una recuperación más significativa de los ingresos y beneficios a partir de los niveles actuales.

-El mejor enfoque para asignar capital a activos de riesgo es identificar los que están menos correlacionados con las partes más caras del mercado mundial de renta variable (por ejemplo, los líderes tecnológicos y de IA) y, en su lugar, invertir en áreas del mercado que tienen más alzas no reconocidas de cara al futuro, entre las que se incluyen los mercados emergentes, Japón, las acciones de pequeña capitalización y las relacionadas con las infraestructuras. Otra opción es considerar los bonos convertibles, que ofrecen un suelo de renta fija (suponiendo que se haya realizado el análisis crediticio adecuado) al tiempo que ofrecen una participación alcista en la renta variable a través de la opción de compra incorporada.